亨達投顧 錢進大趨勢 Youtube盤後影音 LINE@投資圈好友 ID搜尋: @hantec ![]()

直得Q4估可延續Q3動能,市場供需仍偏緊

2017-11-01鄭 盈芷

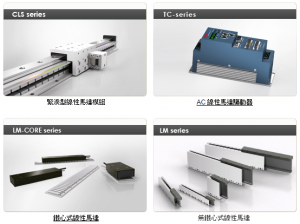

圖片來源:直得網站

直得(1597)在營收規模與產能利用率持續提升下,法人預期,直得Q3毛利率將較Q2上揚,加上Q3營收仍持續小幅創高,直得Q3獲利可望較Q2再穩健墊高,而往年Q4通常有季節性因素影響,不過因目前市場供需仍緊俏,法人認為,直得Q4合併營收仍將延續Q3動能,而隨著新機台設備開出,將可望使直得營收持續溫和墊高;法人則指出,受惠於中國產業升級、半導體與面板產業擴廠需求,以及工業機器人等新應用持續浮現,明年上半年關鍵零件供需仍舊偏緊,而國內大廠上銀(2049)預計將於11月3日舉行法說會,預期將對明年給予更為清晰的看法。

直得核心產品為微型線性滑軌,約佔營收比重65~70%,標準型線性滑軌則佔25~30%,新產品線性馬達模組則低於5%,而標準型產品主要應用在自動化設備與較大型機台上,毛利率約25%,至於微型線性滑軌則屬利基型產品,平均毛利率可達45%,產品主要應用在半導體、面板、LED、醫療等較為精密的機械設備上,至於線性馬達模組毛利率則超過50%,但因目前規模較小,整體貢獻還不大,而線性馬達模組應用則與微型線性滑軌相似。

在整體市場供給持續偏緊、需求續旺下,直得Q3營收呈現逐月穩定墊高態勢,8、9月合併營收則持續小幅創高,帶動直得Q3合併營收墊高4.1億元,再較Q3的3.75億元增加9%,營收連兩季創高。

在獲利表現方面,直得Q3雖未明顯調整價格,不過在產線稼動率持續提升、以及營收規模放大下,法人則認為,直得Q3毛利率還有較Q2再增加的空間,而業外匯損風險則估不大,以此估算,直得Q3 EPS將可站穩1元,並且較Q2的1.03元穩健提升。

展望Q4,雖然10月大陸出貨有受十一長假影響,不過因其他市場訂單填補,法人認為,整體來看,直得10月出貨還是維持高檔,而直得因應市場需求成長,Q4也增加新機台設備,預期對營收貢獻將可逐步顯現,法人表示,由於直得有2成多的營收來自歐美市場,往常受歐美年底長假影響,通常Q4出貨會有季節性因素,不過有鑑於目前整體市場供需仍緊,直得Q4營運仍可延續Q3動能。

在中國製造2025政策帶動下,中國力推產業升級,帶動相關自動化與工業機器人需求走揚,再加上半導體、面板產業擴廠需求,以及相關製造設備與工具機景氣反轉向上,法人指出,目前看來,明年上半年關鍵零件供需仍舊偏緊,而國內大廠上銀則將於11月3日召開法說會,預期明年上半年產業看法會更為明朗。

直得今年前3季合併營收為10.42億元,年增44%;法人推估,直得今年合併營收將可突破14億元,今年營收年增幅則逾4成;直得前3季EPS則估逾2.2元,全年上看3.5元,而直得今年營收增幅雖大,不過法人認為,明年營收增幅還是可望有二位數,而若明年毛利率可穩在40%以上,獲利將較今年進一步提升。

留言列表

留言列表